“从去年开始AgeClub团队就在持续跟踪成人纸尿裤市场,成人纸尿裤行业头部公司收入规模已经接近10亿元,另外还有多家收入规模在2-5亿的公司;

我们从多种渠道获悉,去年到现在已经连续有多家知名投资机构对该头部公司进行了上市前投资,投资金额达到数亿元,公司已经进入上市冲刺阶段,极有可能成为国内老年消费市场首个真正的上市公司,如果能够成功上市,对老年消费市场发展将产生很大的推动作用,我们对此充满期待!”

中国成人纸尿裤的渗透率低、人均使用量低,根据统计,日本成人失禁用品渗透率高达80%,北美次之为65%,西欧市场的平均渗透率达58%,世界平均水平为12%,而2015年中国成人失禁用品的市场渗透率仅为3%;

目前中国50岁以上人口超过4亿,未来将以每年千万规模持续增长。而且收入现金流稳定,政府每年调高退休金水平,对纸尿裤等失禁用品的需求将从轻度到中度、重度持续二三十年,决定了成人纸尿裤是一个长期稳定增长、复购率高、品牌粘性强的行业。

至今仍在全球范围内肆虐的新冠疫情,已经对很多行业产生重大而长期的影响,作为老龄化社会最重要的消费品之一 ——以成人纸尿裤为主的成人失禁用品,也在承受着这场冲击。

由于疫情激发对口罩、防护服的巨大需求,以及交通物流的延缓、中断,上游供应链的停工、产能下降,导致无纺布等纸尿裤所需的重要原材料出现紧缺,甚至不少国内及国外的纸尿裤企业也纷纷转产口罩。

这无疑会影响国内成人纸尿裤的供应,对上游原材料缺乏话语权的中小企业尤其处境堪忧。

从淘宝、京东等主流电商平台的数据看,中小品牌的低端产品涨价明显,价格水平直追中端产品,许多用户开始流向价格稳定、品质更胜一筹的中端品牌。

但成人纸尿裤发展的大逻辑没变,而且此次疫情加速行业的优胜劣汰,更利于品牌企业的进一步做大;

事实上,成人纸尿裤行业里的多家上市及拟上市公司收入都在刚刚过去的2019年稳步上升,并且纷纷计划加码成人纸尿裤业务。

维达国际2019年个人护理业务(主要为女性护理、婴儿纸尿裤、成人纸尿裤)收入28.2亿港元,同比增长1.9%,成人业务贡献重要增量,“中国内地的失禁护理业务录得令人满意的表现,主要是由于电商及传统经销商渠道均取得理想的增长所致。”

恒安国际2019年的成人纸尿裤收入为2.23亿元,较2018年增长27.2%。并在2019年年报中表示,“随着养老需求大幅增长,集团亦会继续积极与养老院及医院合作,供应成人纸尿裤及床垫等护理用品尿片,并长远发展成人健康护理产品业务,相信养老产业的发展将成为纸尿裤业务的长远增长动力。正在排队IPO的豪悦股份,2019年成人失禁用品收入为2.3亿元,较2018年增长7.9%,连续多年保持增长。在其上市募资的投资计划中,将新增成人纸尿裤产能2.15亿片。

专门研发生产纸尿裤设备的海纳智能制造正计划在港股上市,其面向成人纸尿裤的设备销售额在2019年大幅增长,占整体收入比重从2017年的4.3%上升到2019年的近30%。

而原先作为收入大头的婴儿纸尿裤设备,2017年收入占比94.4%,到2019年已降至约60%。

在成人纸尿裤行业发生的变化和奶粉行业非常类似,过去几年发展中心都放在婴幼儿市场,但随着新生人口趋势性减少、竞争者蜂拥而入超过市场容量,行业面临激烈的红海竞争。

而市场主体对中老年群体的认识,在经历了习惯性的忽视和顽固的“低端化”用户认知后,已经有少数一线品牌和嗅觉敏锐的中小企业在中老年市场获得快速增长,获得第一波老龄化社会的红利。

以奶粉行业来说,雀巢经过多年发展,其中老年奶粉的年收入据估计达到数十亿元量级。另外据AgeClub研究发现,在奶粉的高端细分领域出现专门做驼奶粉的品牌,年收入已达数亿规模。

这样的机会同样存在于成人纸尿裤行业。据Age Club多方调研了解,以成人纸尿裤为主营业务的某国内品牌,年收入已经达到10亿量级。

与婴儿纸尿裤由几个头部品牌、尤其是进口品牌占据大部分市场份额不同,成人纸尿裤的市场格局非常分散,中小品牌众多,市场集中度很低。

有业内人士告诉AgeClub,2015年时国内仅有30-40个成人纸尿裤品牌。而根据2018年生活用纸专业委员会统计,在册的成人失禁用品生产商已达448家,主要分布在天津、河北、上海、江苏、浙江、福建、山东、广东等地。

从AgeClub对主流电商平台的数据跟踪来看,TOP20的成人纸尿裤品牌中,既有长期占据第一名的专注成人纸尿裤的可靠,也有主营业务为生活用纸、女性护理用品的维达旗下品牌包大人、添宁,恒安旗下品牌安而康;

除此之外更多的则是以价格取胜、缺少技术研发积累的中小品牌,比如占据第二名的周大人,占据第四名、第五名的老来福、鸿福祥等。

市场格局分散,与成人纸尿裤行业的渠道特性密切相关。养老院和医院是成人纸尿裤的传统渠道,业内人士告诉AgeClub,可靠和珍琦等专注成人纸尿裤的品牌对养老院渠道的基础较好。

维达和恒安受主营业务生活用纸和女性护理用品影响,优势渠道主要在商超和电商,现在虽然在开发养老院、医院等渠道,但进展相对较慢。

背后的原因是,养老院、医院分布在全国各地,数量众多、单个机构需求规模偏小,渠道开发和维护的成本较高,这就为拥有本地资源的中小品牌留下了市场空间。

电商是最近几年迅速发展起来的渠道,相较于商超,更加适合居家养老人群。因为成人纸尿裤一般使用量大,用户多是以箱为单位购买,体积较大,电商送货上门比商超购买更方便。

而且电商还有一个独具优势,就是适合做图文、视频和在线客服等各种形式的用户教育和推荐购买,而在线下的商超场景则需要配备大量导购人员,成本压力很大。

可靠依靠电商渠道在过去几年获得快速发展,连续六年获得成裤类全网销量第一。据了解,其线上收入比重已超过整体收入的一半以上。

目前成人纸尿裤的主要电商渠道为淘宝天猫和京东,微信生态没有得到充分挖掘。但不论是同属纸尿裤的婴儿纸尿裤领域,还是同属中老年市场的保健食品、女装等领域,都出现依靠微信生态实现数亿级营收的公司。

在中老年群体大量沉淀在微信生态的大背景下,成人纸尿裤或许也需要适时开拓新的发展渠道。

成人纸尿裤行业正处在快速成长而格局未明的阶段,排名靠前的企业既有自身独特的优势,也有各自短板之处,受疫情巨大冲击的2020年或许将是未来纸尿裤市场长期格局的起点。

2013年因全球领先的卫生用品和林业公司爱生雅集团成为大股东,维达集团由此获得整合爱生雅中国内地、香港及澳门卫生用品业务,成人纸尿裤的两大知名品牌添宁和包大人由此进入上市公司体系。

其实维达集团2011年就开始进入个人护理产品业务,当时推出的是“贝爱多”品牌婴儿纸尿裤,后又推出女性护理用品品牌“薇尔”,但均无明显市场成绩。

而通过并购整合获得的添宁和包大人两块成人纸尿裤业务,正好覆盖高端和中端两块需求。添宁定位高端,于1960年推出世界第一款成人纸尿片,进入全球90个国家和地区,拥有很强的研发和产品创新能力。

包大人定位中端,原属于位于台湾的卫生用品企业全日美,1995年就进入大陆市场,2012年被爱生雅集团收购。

从AgeClub对主流电商平台的跟踪来看,由于添宁定价较高,在线上的份额很小,而包大人主打性价比,线上份额排名一直名列前茅。

而添宁为了解决产品定价较高、中国养老院和消费者价格抗性较大的问题,提出“更低总成本”的概念,强调产品上抑制臭味、降低渗漏、干爽透气、易更换,服务上加强对家庭成员、护工和养老院的培训指导;

从而有效改善老人的健康水平和生活质量,减轻家庭经济负担,降低护理人员的劳动强度,实现以更低总成本获得最佳护理。

恒安集团成立于1985年,以女性护理产品起家,1998年在香港上市。1996年进入纸尿裤领域,推出婴儿纸尿裤“安儿乐”,2000年推出成人纸尿裤“安而康”。

2019年恒安集团成人纸尿裤的收入为2.23亿元,较2018年增长27.2%,虽然增速不可谓不快,但与集团总收入225亿元相比起来,显得有些不太相称。

有业内人士告诉AgeClub,恒安的渠道优势在于传统商超卖场,但成人纸尿裤的重点渠道恰好在养老院和电商。

恒安在养老院渠道缺乏积累,一步步从头建立需要较长时间,而在电商领域则面临太多中小品牌的价格竞争。

而且恒安在成人纸尿裤领域的技术积淀似乎也不够,分析其公开专利信息可以发现,其专利主要集中在生活用纸和女性护理用品,与纸尿裤相关的专利在2018年后才明显多起来。

杭州可靠护理用品股份有限公司成立于2001年,业务以成人和婴儿纸尿裤为主,分自有品牌和OEM两块,旗下有两大成人纸尿裤品牌“可靠”(中端)和“吸收宝”(中低端),曾连续6年获得成人纸尿裤双11全网销量第一,OEM以国外高端品牌为主,目前年收入据估计达到10亿量级。

可靠从生产代工进入成人纸尿裤行业,与国内其他厂商不同,十分重视技术研发。分析国内几家主要企业,可靠在成人纸尿裤领域的专利数量是最多的。

目前可靠的专利主要集中在功能材质和生产设备等方面,相比于完全外购生产设备,这些专利对提高产品质量、稳定性和生产效率很有帮助。

可靠于2014年发布养老福祉全球战略,立360度养老生态圈,并提出养老福祉的四大理念“享老”、“预防”、“时尚”、“智能”。

从成人纸尿裤切入打造福祉用品生态,可靠的优势是对老人的护理健康需求理解得更全面深刻,同时纸尿裤所建立的养老院、电商营销渠道可以复用,在推新产品时能有效降低渠道成本。但这一战略也面临着涉及产品领域太多、对资金和人才需求量很大的矛盾。

豪悦股份成立于2008年,此前为尤妮佳、强生卫生用品经销商,成立后以女性护理用品、婴儿纸尿裤、成人纸尿裤等产品的研发生产为主,同时经营自有成人纸尿裤品牌“白十字”和OEM业务,目前是金百利、尤妮佳、爱生雅的OEM合作伙伴。

2019年成人失禁用品的收入为2.3亿元,毛利率30%,在总收入中占比12%,多年保持稳定增长,目前计划在国内上市。

成人纸尿裤市场的发展潜力很大,但目前大多数厂商集中在中低端领域,据估计,整个市场低端、中端、高端的份额比例约为7:2:1,而且清晰地呈现出毛利率随产品档次而提高的曲线。

根据AgeClub对生产端和电商端的调研,以最低一档的“护理垫1”为例,电商销售单价为1.42元,毛利率仅为37%;

而单价2.35元的“护理垫3”,毛利率则达到48%。在纸尿裤中,三款产品的单价分别为2.19元、3.33元、4.31元,毛利率则相应一路走高,为42%、56%、59%。

40%左右的毛利率,实际最终能赚多少钱还很难说。有业内专家为AgeClub拆解成人纸尿裤行业的毛利率:

综合毛利 40%的情况下,扣减10%以上的渠道费用(主要是线下经销商、商超等渠道),扣减 10%以上的销售费用(主要是销售人员工资及销售费用,这个费用率明显高于婴儿纸尿裤,因为婴儿纸尿裤一个销售人员能转化 500 万元收入,成人纸尿裤一个销售人员只能转化 100 万元收入),最后只剩下10%左右的净利润。

而40%的毛利率是在线下渠道才有的,如果在电商渠道,可能只有20-30%。

与很多行业类似,低端成人纸尿裤对厂家来说进入门槛很低,但质量和用户体验也会很差,2019年的315晚会就曾爆出有黑心厂家回收用过的纸尿裤作为原材料,重新低价销售。

而且不合理的低价产品压缩行业整体利润空间,其实不利于行业整体的研发投入和产品创新,行业的长远发展更无从谈起。

另外,现有的成人纸尿裤市场上,品牌虽然很多,但对使用场景、人群需求、产品定位的理解并不清晰,多数集中在大吸收量等单一卖点上,很多细分的需求痛点并没有很好地满足。

其实新的发展空间正在慢慢打开,机遇将留给那些早做准备的人。未来十年,随着60后、70后越来越多地进入中老年阶段,他们对成人纸尿裤的需求也将升级,无论是在使用场景的拓展上,还是对产品的使用体验上,都会有很多提升的空间。

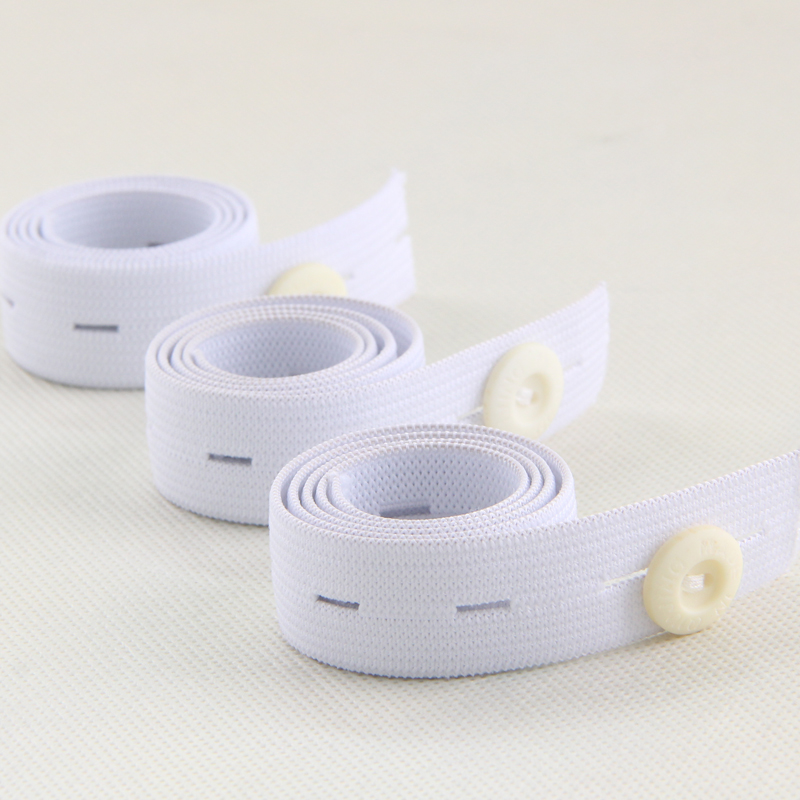

目前占据主要市场份额的成人纸尿裤为粘贴式,需要家庭成员或护理人员为失能半失能老人穿戴,使用场景主要为居家和养老院。

而在未来以60后、70后为主体的中老年群体,社交、出行、旅游乃至再就业等各种场景将占据生活的主流,能够解决出门在外不能及时如厕问题的成人拉拉裤等轻度失禁产品,将迎来更大的发展空间。

对于轻度失禁产品,进口品牌过去几年一直力推,但在线下渠道出货量偏低,有的业内专家认为空间不大。

不过从AgeClub对主流电商平台的数据跟踪来看,拉拉裤已经稳定占据成人纸尿裤品类20-30%份额,说明中老年群体的需求是非常确定的,下一步发展的关键在于线上线下渠道对目标人群更精准的匹配、相关的宣传营销动作迅速跟上。

就在最近,添宁在抖音上投放了短视频广告,内容是女儿给妈妈赠送添宁活动裤、妈妈重获生活热情。

在抖音投放广告,主要针对的是中老年群体的子女。而在微信生态上有很多公众号矩阵和社群聚集了数百万中老年精准粉丝,他们大多喜欢分享传播和社交出行,相较于目前的抖音来说,其实是更精准的投放渠道。

目前各个品牌都推出了成人拉拉裤产品,叫法各有不同。添宁称为“活动裤”,金佰利旗下的成人纸尿裤品牌得伴称为“出门裤”,尤妮佳旗下的成人纸尿裤品牌乐互宜称为“内裤型成人纸尿裤”。

可以发现,这些海外品牌都深入理解了拉拉裤的出行场景特点,所以在名称上强调的就是“活动”、“出门”等关键词,只有乐互宜仍然采用较为传统的名称,没有体现出产品的场景特点。

国产品牌中,大部分品牌取名为“成人拉拉裤”或“内裤性成人纸尿裤”,只有可靠和包大人分别推出了“出行裤”和“活动库”,其实还是拉拉裤的一种。

在成人纸尿裤向轻中度失禁人群的推广过程中,经常会遇到用户认知层面的障碍,一是中老年群体处于羞耻感不敢正视自己的尿失禁问题,因而不会积极寻求相应的产品;二是对纸尿裤产品相关知识完全不懂,不知道如何选购适合自己的产品。

对此,得伴在宣传上将尿失禁从一种疾病转化为“迈入中老年的一种正常生理现象”,而且强调中国“有1亿+的人正面临不同程度的漏尿问题”,“45岁以上的人群中约有1/3的人正在面临尿失禁的状况”;

以此来解除中老年群体对尿失禁、纸尿裤的羞耻感和排斥心理,将纸尿裤从一种病人用的卫生用品变成提升生活品质的日常消费品。

可靠则制定出1度到4度的失禁程度判断表,帮助中老年群体准确认识自身的失禁程度,更好地选购相关产品。

成人拉拉裤在发达国家早已是成熟产品,但在中国中老年群体中的渗透率和认知程度还很低,很有希望成为像过去几年快速达到百亿市场规模的老人鞋一样的创新品类。

老人鞋崛起的本质是将运动鞋尤其是慢跑鞋领域的成熟技术和过剩产能,降维投放到产品使用习惯和用户认知薄弱的中老年群体,然后通过精准的电视渠道广告投放和快速铺设加盟门店体系,迅速覆盖全国中老年群体。

成人拉拉裤在产品层面拥有与老人鞋类似的特性,即目标人群基数大、需求刚性但用户认知薄弱、行业产能过剩,如果结合精准的渠道和营销策略,很有可能创造出一个中国特色的老年消费品创新品类。